Bong bóng dot-com và chúng ta có bong bóng công nghệ khác không?

Table of Content

Bong bóng dot-com còn được gọi là lạm phát hay bùng nổ dot-com, công nghệ và bong bóng Internet. Đó là bong bóng thị trường cổ phiếu được tạo ra bởi sự phản ánh cực đoan của các tổ chức liên kết với Internet trong những năm 1990 bị trì hoãn. Đây là thời điểm phát triển vượt bậc trong việc sử dụng và khai thác Internet.

Năm 1995 và vị trí dẫn đầu vào tháng 3 năm 2000, chỉ số Nasdaq Composite đã tăng 400%. Và, chỉ giảm 78% so với vị trí hàng đầu vào tháng 10 năm 2002, mất tất cả lợi nhuận trong suốt thời kỳ bong bóng.

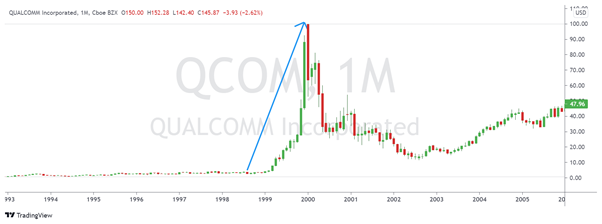

Trong suốt cuộc khủng hoảng, nhiều công ty mua sắm trực tuyến và nhiều công ty truyền thông đã thua lỗ và đóng cửa. Một số tổ chức, chẳng hạn như có cổ phiếu giảm 86%, Qualcomm và Amazon đã giảm một phần lớn vốn hóa thị trường của họ nhưng vẫn duy trì.

Một trong những câu hỏi quan trọng nhất đối với các cổ đông vào năm 2021 là liệu các doanh nghiệp có đang ở trong một bong bóng công nghệ khác với bong bóng dot-com năm 2000 hay không.

Sau 20 năm bong bóng dot-com, bong bóng công nghệ có chuẩn bị vỡ thêm một lần nữa?

Các công ty công nghệ lớn của Hoa Kỳ đã vi phạm trong một năm và chỉ phát triển đáng giá khi Coronavirus đánh bại Hoa Kỳ . Năm 2020, tài sản của Bezos đạt 184 tỷ USD, tăng 69,3 tỷ USD so với đầu năm. Ngoài ra, với khoản lỗ lớn hơn của Tesla, tài sản của Musk tăng thêm 64 tỷ USD trong năm, đạt 91,5 tỷ USD.

Nếu nó là bong bóng công nghệ, thì nó được tạo ra từ những thứ mạnh mẽ hơn thứ đã vỡ khi chuyển dịch thiên niên kỷ. Bong bóng đó được vạch ra bởi các công ty khởi nghiệp đang phát triển như Pets.com, đã biến mất khỏi thị trường chỉ 9 tháng sau đó trong giao dịch cổ phiếu có xu hướng nghiêng về phía trước. Điều này đang được mở rộng bởi một số tổ chức lớn nhất, có giá trị nhất mà thế giới luôn thấy.

Các nhà phân tích nói gì về bong bóng công nghệ?

Alan Patrick, người đồng sáng lập của một công ty phân tích, đã quan sát thấy bong bóng công nghệ của mình. Vì vậy, anh ấy quan sát rất nhiều trận đấu vào thời điểm đó, anh ấy vẫn không nghĩ rằng đây là một bong bóng sắp vỡ. Ngay cả khi chi phí cổ phần công nghệ cao đến mức, ông nói, chúng ta có thể đang ở mức cao nhất của thời kỳ bong bóng.

Sự tăng trưởng phần lớn đến từ các tổ chức thu lợi nhuận rất tốt từ một lĩnh vực liên quan đến sự thay đổi giai đoạn sang một thế giới kỹ thuật số hơn và ít hữu hình hơn. Ví dụ, Amazon, Zoom, MSFT Apple, Netflix đều thu được rất nhiều lợi nhuận, kể từ khi thực hiện phân khúc thuốc và chăm sóc sức khỏe Coronavirus mà cổ phiếu của họ đã tăng vọt, ông nói.

Một sự khác biệt lớn giữa những gã khổng lồ công nghệ ngày nay và tổ tiên dot-com của họ là khối lượng. Đây là những tổ chức lớn cũng tạo ra lợi nhuận quá mức. Trong giai đoạn trước đó, lợi nhuận gộp của Apple trong quý kết thúc vào ngày 31 tháng 12 năm 2020 là 44,328 tỷ USD, tăng 25,87% so với cùng kỳ năm ngoái. Lợi nhuận gộp hàng năm của Apple cho năm 2020 là 104,956 tỷ đô la, tăng 6,67% so với năm 2019. Tổng lợi nhuận hàng năm của Apple cho năm 2019 là 98,392 tỷ đô la, giảm 3,38% so với năm 2018. Lợi nhuận gộp hàng năm của nó cho năm 2018 là 101,839 tỷ đô la, tăng trưởng 15,48% so với năm 2017 Vì vậy, Apple có giá trị hơn tất cả các công ty đã đăng ký trên FTSE 100 của các công ty lớn nhất của Vương quốc Anh hỗn hợp.

Công nghệ có được an toàn trên trời không?

Công việc kinh doanh vẫn phát triển đối với Amazon, Facebook, Apple và Google kể từ khi thị trường Mỹ rộng lớn hơn đã sụp đổ. Công nghệ đã là một nơi trú ẩn an toàn và một thị trường ngách đạt được sự tăng trưởng khi các cổ đông cố gắng tăng trưởng hoặc bảo mật ở những nơi khác.

Nhưng chỉ do điều kiện bị đảo ngược lần này, nó không có nghĩa là không có bong bóng công nghệ nào phát nổ. Chris Senyek, chiến lược gia tại Wolfe Research, đã phác thảo ra tất cả các yếu tố cấu thành tình trạng bong bóng trong một bản phân tích. Ngoài ra, bong bóng đó, ông giải thích, chủ yếu được nâng lên trong chỉ số Nasdaq 100, chỉ số chứng khoán công nghệ có các yếu tố quan trọng nhất liên quan đến Amazon, Apple, Microsoft, Alphabet Inc., FB, Tesla và Netflix.

Chỉ số tổng hợp Nasdaq (NCI) giảm khi cổ phiếu công nghệ của Mỹ trải qua đợt bán tháo thảm hại

Khoảng 29 triệu cá nhân hiện đang hưởng trợ cấp sa thải ở Hoa Kỳ. Ngoài ra, có những manh mối cho thấy khả năng phục hồi tài chính từ việc khóa tài khoản do Coronavirus đã bị giảm bớt. Hơn nữa, các thị trường cổ phiếu của Hoa Kỳ đã ở gần mức cao thú vị của họ bởi vì Cục Dự trữ Liên bang đã giữ quyền lực của mình ở phía sau họ và có lãi suất gần bằng 0.

Mặc dù đối với Senyek và những người khác, sự chao đảo hiện tại có thể gặp khó khăn ở phía trước. Điều này rất vô lý nếu xảy ra sớm hơn. Tuy nhiên, bong bóng này vẫn có thể được nới lỏng bởi những thất bại tài chính liên tục.

Các đợt bán tháo hiện tại diễn ra bên cạnh các cổ phiếu công nghệ sau đó đã được đưa lên các vị trí mới theo phán quyết của Tesla, Apple và những người khác để tách cổ phiếu của họ, một sự thay đổi khiến họ sở hữu không tốn kém. Nhưng, không làm bất cứ điều gì để thay đổi những điều cơ bản của doanh nghiệp của họ. Họ cũng được thúc đẩy cao hơn nhờ cơ hội lớn về công nghệ của tập đoàn Soft Bank của Nhật Bản khi đó đã được thành lập vào khoảng. Giá trị 50 tỷ đô la của cổ phiếu công nghệ cụ thể.

Những vấn đề thực tế vẫn chưa đến?

Các vấn đề thực tế có thể chỉ xuất hiện khi Coronavirus chấm dứt. Công nghệ phát triển mạnh mẽ kể từ khi thế giới trực tuyến, nhưng liệu chúng ta có luôn mong muốn phát triển lại khi nó kết thúc không? Một số điều cơ bản đã được thay thế – mua theo kiểu truyền thống, bị xáo trộn nhiều trước Coronavirus, có thể không đạt đến mức trước đó của nó. Nhưng quyền lực hiện tại của công nghệ cũng có thể suy giảm khi thế giới mở cửa hoàn toàn.

Tiếp theo, có một số khó khăn liên bang. Vì vậy, nếu chính phủ châu Âu và Mỹ trở nên thận trọng hơn nhiều về quyền tối cao của Công nghệ lớn, thì những vấn đề như vậy sẽ chỉ tăng lên khi các vụ khóa máy. Ngoài ra, hậu Coronavirus, công nghệ cuối cùng có thể đối đầu với những kẻ thù chính trị thực sự.

Có bất kỳ tín hiệu bong bóng nổi bật nào không?

Patrick nói rằng anh ấy sẽ chờ xem các tín hiệu bong bóng nổi bật hơn trước bất kỳ vụ nổ thực sự nào. Giả sử, số lượng lớn khách hàng tham gia đầu tư – và điều đó đang bắt đầu, với các ứng dụng giao dịch tài chính mới nhất cho phép giao dịch cổ phiếu miễn phí và nắm giữ các phần cổ phiếu trong các tổ chức.

Mặc dù ông đã cảnh báo rằng trong tình huống hiện tại, bất cứ điều gì có thể xảy ra. Nhiều trường hợp khác nhau có thể dẫn đến sự sụt giảm thị trường cổ phiếu, liên quan đến một làn sóng Coronavirus khác, cơ hội xuất hiện những tin tức tài chính khủng khiếp hơn, hoặc bất cứ điều gì khác.

Ngoài ra, ông không nghĩ rằng đã có một thời điểm nào đó, kể từ khi Chiến tranh Lạnh kết thúc, khi có nhiều cú sốc lớn và có thể xảy ra hơn có thể ngăn chặn bong bóng đang phát triển theo cách của nó và tấn công nó.

Druckenmiller, trong một cuộc phỏng vấn, nói rằng tôi không biết thị trường sẽ đi về đâu trong nhiệm kỳ tới. Ngoài ra, tôi không biết liệu nó có đang tiếp tục tăng thêm 10% hay không. Cũng như tôi không hiểu ngay cả khi nó đang giảm 10%, phần trăm.

So sánh bối cảnh công nghệ với kỷ nguyên bong bóng dot-com năm 2000

Bong bóng dot-com và sự cố sau đó được hiển thị trong hình dưới đây, như được hiển thị bởi Ofek và Richardson. Nó mô tả giá trị của các cổ phiếu internet đã tăng giá trị của chúng với giá trị xấp xỉ. 1000% trong khoảng thời gian từ tháng 10 năm 1998 cho đến tháng 3 năm 2000. Ngoài ra, giá trị giảm như thế nào vào cuối năm 2000 đến một giá trị xấp xỉ. như đã giảm vào tháng 10 năm 1998. Các cổ phiếu internet ở đây được hiển thị bởi một chỉ số được mô tả bởi Morgan Stanley. Biểu đồ cũng mô tả cách chỉ số S&P 500 và chỉ số NASDAQ tăng trưởng trong cùng một thời gian. Lưu ý rằng chỉ số S&P 500 cho thấy một loạt các phân khúc tại thị trường Hoa Kỳ, trong khi chỉ số NASDAQ chủ yếu dành cho các tổ chức được phân loại là công ty công nghệ. Cũng như chỉ số NASDAQ được thể hiện như một bong bóng, mặc dù không kịch tính như đối với các công ty trực tuyến, và sự tăng trưởng và sụt giảm của chỉ số NASDAQ là do các công ty Internet mang lại ở mức độ rất lớn.

Đôi khi nó được phân loại như thế nào là vỡ bong bóng và đâu là cải tiến. Các bài báo tài chính khác nhau khuyến nghị rằng một sự cải tiến không được vượt quá mức mất giá 20% trên thị trường. Với mô tả này, bong bóng vỡ là điều bình thường – nhưng, hậu quả của bong bóng dot-com vẫn gây ấn tượng mạnh.

Hình trên mô tả tỷ lệ P / E của chỉ số S&P từ những năm 1880 đến năm 2000. Chúng tôi xác định bong bóng năm 1929 và bong bóng dot-com. Ngoài ra, chúng tôi thấy rằng đã có bong bóng từ năm 1901 và 1966. Đối với bong bóng dot-com, chỉ số P / E đạt mức cao hơn bao giờ hết, lên tới 44,3 vào tháng 1 năm 2000. Một quan điểm tuyệt vời nữa là tỷ lệ P / E mỗi lần đã tăng lên hơn 20 điểm, thị trường đã quan sát thấy một sự cố định hoặc sụp đổ lớn trong thời gian sau đó. Nó cũng cho thấy tỷ lệ P / E thông thường sẽ nằm trong khoảng từ 10 đến 20.

Tỷ lệ Giá trên Thu nhập kỳ hạn 12 tháng của chỉ số S&P 500 là 20,4 vào ngày 7 tháng 5. Lần cuối cùng chỉ số này đánh bại con số 20 trước đó trong tuần lịch sử này là vào ngày 10 tháng 4 năm 2002.

Tỷ lệ Giá trên thu nhập kỳ hạn là 20,4 đạt mức trung bình 5 năm là 16,7, 10 năm là 15,1, 15 năm là 14,6 và 20 năm là 15,4 của S&P 500. Chỉ số S&P 500 không cách xa mức tăng trưởng 23,4 trong hai mươi năm của nó như được công bố vào ngày 1 tháng 9 năm 2000 (tất cả đều thông qua bong bóng dot-com).

Tỷ lệ Giá trên Thu nhập kỳ hạn chỉ là 13,1 vào ngày 23 khi thị trường cổ phiếu chạm mức cơ bản.

Kết luận – Bong bóng dot-com đến bong bóng công nghệ khác

Nghiên cứu của chúng tôi cho thấy rằng khi các doanh nghiệp công nghệ hiện tại vẫn phải thực hiện các ước tính cực đoan được quan sát trong thời điểm dẫn đến vụ nổ dot-com, điểm ước tính của họ sẽ tăng lên. Trên thực tế, ở nhiều phân lớp, chúng còn hơn cả chúng trong hầu hết các năm khác nhau, kể từ thời điểm bắt đầu bong bóng công nghệ vào năm 1998-1999.

Các điểm định giá sẽ cần phải tăng gấp đôi hoặc thậm chí gấp ba lần để đánh giá vào tháng 3 năm 2020. Ngoài ra, các nhà phân tích chắc chắn sẽ tiến hành mạo hiểm và hết sức thận trọng. Họ đề xuất rằng công nghệ hiện đã được phóng đại và đạt đến nhiệm vụ bong bóng dot-com.

Vì vậy, khi chúng ta nói về thị trường chứng khoán, có một trong những phương pháp tốt nhất để bảo vệ danh mục đầu tư của bạn khỏi sự sụt giảm có thể xảy ra từ bong bóng thị trường chứng khoán. Đó là bằng cách thay đổi thành các phân khúc thị trường và danh mục tài sản đa dạng. Ngoài ra, hãy giữ một mức tiền cân bằng trong tài khoản chứng khoán của bạn để tận dụng bất kỳ cơ hội mua nào có thể xảy ra nếu thị trường cổ phiếu đi theo hướng ngược lại.

Nguồn tham khảo:

- https://blogs.cfainstitute.org/investor/2020/11/03/dot-com-redux-is-this-tech-bubble-different/

- https://www.marketwatch.com/story/what-burst-the-dot-com-bubble-and-will-it-happen-again-in-2021-2020-12-30

- https://www.theguardian.com/business/2020/sep/12/twenty-years-after-the-dotcom-crash-is-techs-bubble-about-to-burst-again

Tuyên bố miễn trừ: Bài viết ở trên không đại diện cho lời khuyên đầu tư hay một đề nghị đầu tư và không nên được hiểu là như thế. Những thông tin trước không tạo nên sự khuyến khích để giao dịch, và nó không đảm bảo hoặc báo trước về hoạt động trong tương lai của thị trường. Nhà đầu tư vẫn hoàn toàn chịu trách nhiệm về rủi ro đối với kết luận của họ. Việc phân tích và nhận xét được thể hiện không liên quan đến bất kỳ sự sự xem xét nào với các mục tiêu đầu tư, tình hình kinh tế hoặc yêu cầu cụ thể của bạn.